La croissance des financements aux points de vente est une menace et une opportunité pour les fournisseurs de services bancaires

"Achetez maintenant, payez plus tard" évoque des images des années 50 et 60. La popularité croissante des cartes de crédit, avec leur acceptation et leur commodité quasi universelles, a mis de côté les achats «à temps» et les plans de mise de côté, même pour des biens de consommation à prix plus élevé.

Mais maintenant, certains facteurs clés ont recommencé à changer de décor. De nombreuses nouvelles façons d'obtenir des prêts à la consommation à court terme pour des achats spécifiques au fur et à mesure que les achats sont effectués commencent à avoir un impact sur l'utilisation des cartes.

Contenus

«Le financement sur le lieu de vente est une nouvelle application d'une vieille idée. Vous allez voir plus de prêteurs traditionnels proposer des offres compétitives. "

– Paul Siegfried, TransUnion

Le financement au point de vente basé sur la technologie, ou le prêt sur le lieu de vente, est devenu attrayant pour les trois branches du système de crédit à la consommation. Il plaît aux consommateurs qui veulent ce qu'ils veulent – maintenant – mais avec un peu plus de contrôle et plus de flexibilité que ne le permettent les achats par carte de crédit traditionnels. Et il séduit à la fois les commerçants en ligne et les commerçants en magasin qui veulent encore plus de moyens pour leur permettre de réaliser une vente alors que le consommateur est impatient de trotter. Certains des marchands en ligne les plus branchés, avec un attrait majeur pour les Millennials et les acheteurs de la génération Z, ont grimpé dans les cartons de l'acceptation des points de vente.

Les acteurs qui se lancent dans le financement sur le point de vente vont des banques grand public petites et grandes, du commerce électronique aux détaillants traditionnels, en passant par les sociétés émettrices de cartes de crédit et de paiement, comme les sociétés fintech comme Affirm (fondée par Max Levchin, cofondateur de PayPal), aux entreprises spécialisées fonctionnant comme entre les prêteurs au service, les marchands et leurs ultimes emprunteurs.

Il est difficile de déterminer avec précision la taille de ce marché car il existe différentes manières de fournir le service. Les bureaux de crédit comme TransUnion ne remboursent pas les prêts personnels au point de vente, explique Paul Siegfried, vice-président directeur et chef du secteur des cartes de crédit. Cependant, ajoute-t-il, cette forme de financement se développe à mesure que de plus en plus de prestataires y sont attirés.

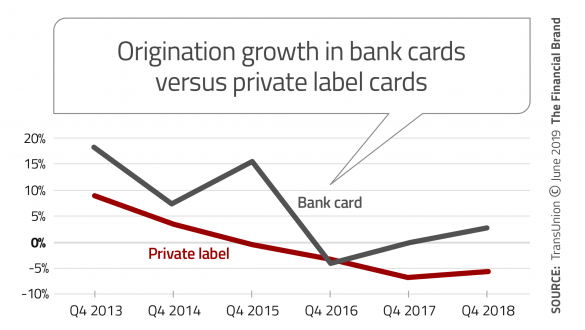

Certains types de biens et de services ont connu une utilisation peu sophistiquée du financement des points de vente pendant des années. Les cabinets dentaires, par exemple, ont proposé un financement par un tiers pour des procédures facultatives telles que les appareils orthopédiques. Siegfried dit que les preuves sont de plus en plus répandues. L'une des manifestations est la diminution de l'utilisation des cartes de marque privée par rapport aux cartes bancaires, ce que Siegfried attribue davantage à la croissance du financement sur le lieu de vente. Il dit que les consommateurs qui avaient peut-être déjà financé des achats de vêtements en passant par l'électronique et les matériaux de rénovation résidentielle avec une carte de marque privée se sont tournés vers le financement au point de vente.

Lire la suite:

Pourquoi le financement au point de vente gagne-t-il en popularité?

Quelle est la taille potentielle du marché des points de vente? Une projection couramment citée, faite il y a quelques années, vient d'Accenture, qui estime que le financement aux points de vente pourrait représenter une opportunité de plus de 1 800 milliards de dollars.

Qu'est-ce qui a motivé ce passage de la carte bancaire américaine à la tarte aux pommes à un retour en force du crédit à la consommation d'après la Seconde Guerre mondiale? Quatre facteurs ont été à l’œuvre:

- La génération du millénaire est devenue une partie importante de la situation du crédit à la consommation. Beaucoup ne voulaient pas vivre avec les cartes de crédit, mais souvent, ils ne pouvaient pas ou ne voulaient pas différer certains achats plus importants, tels que des meubles et des voyages, ce qui était particulièrement significatif pour une génération qui, selon certains, vivait des expériences inestimables.

- Les algorithmes et les communications de données ultra-rapides ont permis de vérifier les dossiers de crédit et de peser le risque relatif du consommateur presque instantanément. Un élément clé des programmes de financement des PDV actuels est la rapidité et la commodité.

- Avec l'adoption massive des téléphones mobiles et l'arrivée de l'Âge de l'application, la possibilité d'accéder à une forme de crédit presque aussi simple que la carte de crédit est devenue plus pratique. Si la «carte» de plus en plus de personnes est en réalité leur smartphone, alors faire clignoter un code d’approbation sur leur téléphone auprès d’un prêteur sur le point de vente n’est pas très compliqué.

- Avec l’aide de prêteurs sur le marché en ligne utilisant la fintech, l’attrait de ce qui avait été une forme de crédit à la consommation moins populaire a augmenté. Les prêts personnels, souvent obtenus pour consolider la dette de carte de crédit à des taux plus bas, sont redevenus respectables. Ainsi, les prêts, plutôt que les frais de carte de crédit, sont devenus une option de paiement acceptable.

«Le financement aux points de vente est une nouvelle application d’une vieille idée», déclare Siegfried de TransUnion. «Et vous allez voir, sur le point de vente, des prêteurs plus traditionnels proposer des offres compétitives.» Une différence par rapport à certains programmes «classiques» est que les crédits ne sont pas garantis avec l’achat.

Les sociétés tierces qui offrent aux commerçants le marché des financements aux points de vente sont aussi difficiles à accepter que les consommateurs. Ils soulignent qu'il en résultera une augmentation des ventes, et certains, dans leur commercialisation, indiquent spécifiquement que le commerçant recevra 100% du prix de vente, même s'il est financé. Cela contraste avec la morsure que les programmes de cartes de crédit acceptent généralement, en particulier chez les petits vendeurs qui n’ont pas le pouvoir de négociation des grands détaillants.

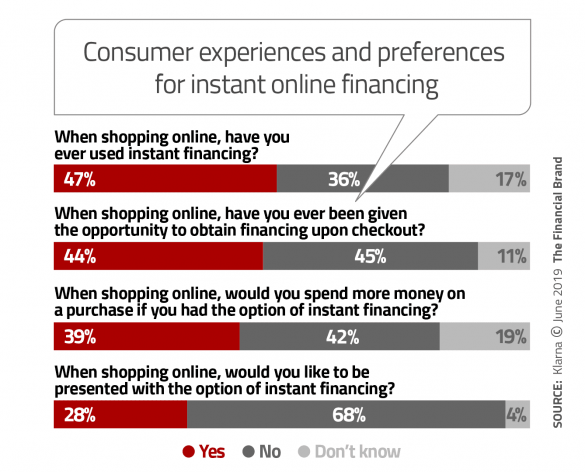

Dans une étude menée fin 2018, Citizens Financial Group a révélé que 76% des consommateurs interrogés déclaraient être plus susceptibles de faire un achat au détail si un plan de paiement étayé par une «expérience de point de vente simple et homogène» était disponible. Il est intéressant de noter que l’étude a révélé que pour les deux tiers des consommateurs, le désir de cartes de crédit est satisfait: ils veulent plus de crédit, mais pas davantage de cartes de crédit.

«Le résultat final est que les consommateurs veulent une expérience simple et facile lorsqu'ils effectuent un achat important. Nous sommes convaincus que cette étude montre que les marques de commerce de détail peuvent moderniser leur modèle de paiement en s'éloignant de l'approche du crédit co-brand / store utilisée auparavant. , ”Citizens Financial a déclaré dans un rapport sur l'étude. "Nous avons constaté cela de première main en tant que partenaire financier de marques technologiques réputées et sommes convaincus que cet espace offre d'énormes possibilités." Un de ces efforts de la part de Citizens consiste à proposer des modes de paiement pour les iPhones mis à niveau dans les Apple Store. Dans un blog, la société bancaire note que son portefeuille de ce qu’il appelle des prêts de financement des commerçants a dépassé le milliard de dollars en quatre ans.

Le Filene Research Institute a estimé, il y a plusieurs années, que le marché total des financements aux points de vente avoisinait les 391 milliards de dollars américains.

Lire la suite:

INSCRIVEZ-VOUS POUR CE WEBINAIRE GRATUIT

Cinq stratégies marketing génératrices de retour sur investissement

Dans ce webinaire de Kasasa, vous apprendrez également à atteindre un retour sur investissement plus élevé avec le marketing multicanal en exploitant les données, et bien plus encore!

Jeudi 27 juin à 14h

Regard sur une sélection de programmes de points de vente

L’enquête auprès des citoyens a révélé que la certitude est un atout majeur pour les consommateurs de ces programmes. M. Siegfried, de TransUnion, note que, dans d’autres pays, le solde des cartes de crédit peut être réglé sur demande, mais que ce n’est pas le cas aux États-Unis. L’enquête de la banque indique que trois consommateurs sur cinq apprécient les forfaits mensuels fixes avec des conditions de paiement claires. C’est une caractéristique des programmes de points de vente. À un moment donné, le consommateur choisit la durée du prêt qu'il demande et les paiements périodiques en découlent.

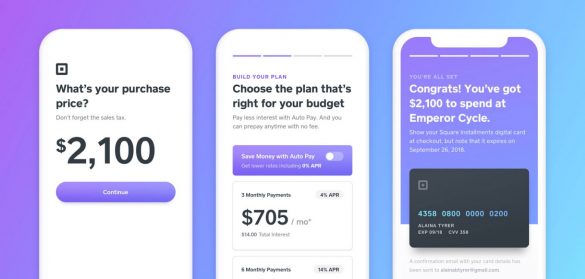

En quelques instants, un consommateur peut obtenir un crédit via des versements Square.

Voici un petit échantillon de ce qui est offert ou à venir par une grande variété de fournisseurs:

• JPMorgan Chase présentera Mon plan Chase à la fin de 2019. La société a indiqué dans un exposé à l’investisseur que 250 millions de dollars d’encours non détenus par Chase étaient attribuables au fait que ses propres consommateurs avaient accumulé des cartes d’autre émetteur. Le nouveau service permettra aux titulaires de carte Chase de choisir entre des achats de carte antérieurs de 500 $ ou plus et de les financer pour de plus longues périodes moyennant des frais, au lieu de payer des intérêts. Une application sera également ajoutée à l’application Chase pour permettre aux consommateurs solvables sélectionnés de découper une partie de la ligne de crédit approuvée de leur carte et de la traiter comme un prêt personnel pour des achats plus importants. Des frais d’intérêt s’appliqueraient à ces transactions.

Chase adoptera également des fonctionnalités similaires au programme "Pay It, Plan It" lancé par American Express en 2017. Amex offre à certains titulaires de carte la possibilité d'utiliser son application de carte pour choisir de laisser une charge dans le solde actuel de la carte ou de la transformer en prêt à tempérament. Les consommateurs choisissent le terme directement sur l'application.

• MasterCard a annoncé l’acquisition de Vyze en avril 2019. Vyze est une plate-forme technologique de point de vente qui permet aux marchands d’offrir une sélection de programmes de crédit aux différents prêteurs. Vyze fonctionne dans les environnements de magasin et en ligne. Mastercard fait la promotion de cette acquisition au bénéfice à la fois de ses prêteurs et de ses marchands.

• Carré offres Square paiements. Les consommateurs peuvent appliquer en magasin ou à la maison sur leur téléphone intelligent et choisir leur mode de paiement préféré. Le programme a été lancé fin 2018.

• Amazone, dont la carte de magasin est fournie par Banque de synchronisation, offre la possibilité d’utiliser la carte comme un véhicule «achetez maintenant, payez au fil du temps». Les consommateurs peuvent choisir de payer plus de six, douze ou vingt-quatre mois.

• Walmart offre aux consommateurs la possibilité de payer au fil du temps sur les achats des magasins et des sites Web en utilisant Affirmer. Affirm est l’un des acteurs dominants du point de vente.

• IKEA La chaîne de meubles à assembler de Scandinavie propose deux cartes aux consommateurs. L'un d'eux est la carte IKEA Projekt, qui propose des plans de paiement pour six, 12 ou 24 mois. La carte est adossée à Comenity Capital Bank, une banque américaine directe offrant des programmes de crédit aux détaillants.

De nombreux autres fournisseurs sont présents ou entrent dans cet espace. Parmi eux figurent Klarna, Bread, Blispay et Acima.

Commentaires

Laisser un commentaire