De Apple Pay à Zelle

Aussi peu de secteurs ont été secoués par la perturbation numérique autant que par le secteur bancaire. Cela est particulièrement évident dans l'espace des paiements, où les opérateurs historiques dominants doivent faire face à une avalanche de défis.

Aussi peu de secteurs ont été secoués par la perturbation numérique autant que par le secteur bancaire. Cela est particulièrement évident dans l'espace des paiements, où les opérateurs historiques dominants doivent faire face à une avalanche de défis.

Selon un rapport d’Accenture, les nouvelles solutions de paiement proposées par les concurrents numériques, les fintechs et les banques concurrentes «menacent désormais l’existence même des acteurs traditionnels».

Et malgré la pléthore d'options que les consommateurs ont aujourd'hui, ils pensent consciemment moins aux paiements que par le passé. Comme l'explique Accenture, les paiements à l'ère numérique deviennent rapidement «invisibles». Par exemple, Accenture cite les solutions vocales basées sur le traitement du langage naturel comme une tendance émergente qui pourrait bouleverser non seulement les paiements physiques traditionnels, mais également les nouveaux outils de paiement mobile. Compte tenu de la popularité d’Alexa et de ses semblables, ce n’est pas exagéré.

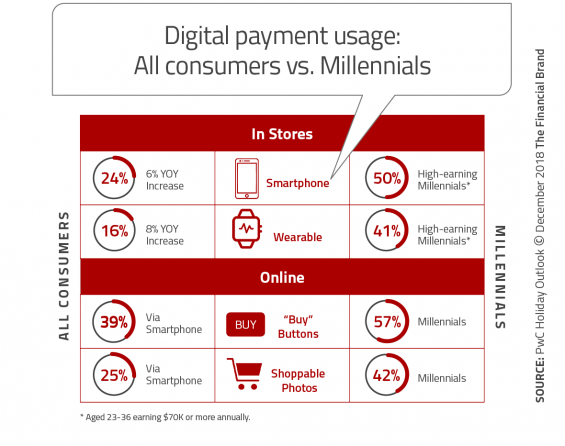

D’autres tendances, telles que l’utilisation croissante des paiements mobiles de personne à personne via Venmo, Zelle, l’application Cash de Square, les paiements «tap and go», les portefeuilles numériques et diverses initiatives de paiement plus rapide repoussent les limites des paiements.

Dans d’autres parties du monde, où les formes de paiement plus traditionnelles ne sont pas aussi profondément enracinées qu’en Occident, les paiements mobiles et les portefeuilles numériques sont devenus la norme. La Chine, par exemple, est déjà en tête du monde, les portefeuilles numériques mobiles représentant 40% des dépenses en personne, selon McKinsey – la quasi-totalité d’entre elles sont sur des plates-formes non bancaires – sans compter le commerce numérique.

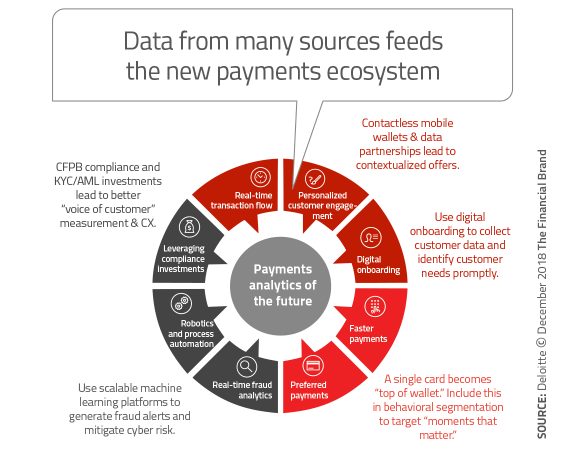

Ici aux États-Unis, cependant, où les cartes de crédit et de débit sont enchâssées depuis des décennies et où les liquidités demeurent solides, les paiements numériques ont régulièrement augmenté, mais pas de façon exponentielle… pour le moment. Mais le consensus est qu’ils le feront. Et si les banques et les coopératives d'épargne et de crédit investissent de manière stratégique dans leur écosystème de paiements, Accenture affirme qu'il existe un potentiel de croissance des revenus de 30% d'ici 2022.

À l'avenir, sur quoi les dirigeants du secteur bancaire devraient-ils se concentrer? Voici sept des plus grandes tendances qui vont bouleverser les paiements au cours de la prochaine année.

Contenus

1. Les grandes menaces des grandes technologies (GAFA… et au-delà)

À quel point le rôle du gang GAFA (Google, Apple, Facebook et Amazon) va-t-il devenir dans les paiements? Avec GooglePay et Apple Pay déjà en place, et Amazon exprimant son intérêt pour une forme de compte de transaction, cette question représente littéralement un milliard de dollars.

CapGemini considère l'incursion GAFA comme l'une des principales tendances de paiement à surveiller en 2019.

"En intégrant les paiements dans leurs plates-formes et en développant leurs propres écosystèmes numériques", écrit le cabinet de conseil dans un article sur les tendances en matière de paiements, "les grandes technologies tentent véritablement de faire des paiements".

Il existe également un risque réel que les géants chinois du commerce électronique, notamment AliPay d’Alibaba et WeChat Pay de Tencent, aient un impact sur le marché américain. Les experts préviennent que ce serait une erreur stratégique pour les acteurs traditionnels américains de les sous-estimer. Ils étendent activement leur portée à travers le Pacifique, WeChat Pay ayant déjà annoncé une application de paiement transfrontalière en partenariat avec Travelex permettant aux touristes chinois de faire leurs achats chez les détaillants américains.

«Le cauchemar pour le secteur financier américain, c’est qu’une société de technologie – qu’elle provienne de Chine ou d’un mastodonte local comme Amazon ou Facebook – répète le succès d’Alipay et de WeChat en Amérique», préviennent les analystes de Bloomber. «Les enjeux sont énormes et peuvent potentiellement faire perdre des milliards de dollars en revenus annuels aux grandes banques et autres entreprises.»

Bloomberg reconnaît que les banques américaines bénéficient «d’énormes avantages» dans le jeu des paiements, notamment des relations de longue date avec leurs clients. Comme l’industrie après industrie l’a toutefois constaté, les relations des consommateurs avec les marques peuvent changer du jour au lendemain si une option plus performante, plus simple, plus intuitive et moins chère se présente.

Les consommateurs américains ont également une histoire d'amour de longue date avec leurs cartes de crédit et de débit. Elles sont faciles à utiliser et offrent une protection contre la fraude, notamment les cartes de crédit. En tout état de cause, la plupart des options de paiement numérique en ce moment dans ce pays – même les contacts personnels – sont essentiellement des facteurs de forme différents pour les paiements par carte de crédit et par chèque.

Néanmoins, le plus gros risque pour les institutions financières américaines est la complaisance. Comme le souligne Mark Ranta, responsable Digital Enablement chez ACI, «le risque d’inactivité sera au centre des préoccupations en 2019», car les pionniers commenceront à capitaliser sur les tendances et les changements mondiaux. Ranta exhorte les banques et les coopératives de crédit à se retrousser les manches et à se lancer dans le «nouvel écosystème des paiements», sous peine de risquer d'être laissés pour compte.

INSCRIVEZ-VOUS POUR CE WEBINAIRE GRATUIT

Cinq stratégies marketing génératrices de retour sur investissement

Dans ce webinaire de Kasasa, vous apprendrez également à atteindre un retour sur investissement plus élevé avec le marketing multicanal en exploitant les données, et bien plus encore!

Jeudi 27 juin à 14h

2. Paiements intégrés à l'expérience client

Comme le note Accenture, la simplicité et la commodité dont bénéficient les consommateurs sur les plateformes de commerce électronique ont modifié leur comportement. Les nouvelles méthodes de paiement introduites par des acteurs non bancaires tels que Google, Apple, Facebook et Amazon ont élevé la barre en modifiant la manière dont les consommateurs perçoivent les paiements.

Selon Jordan McKee, directeur de la recherche chez 451 Research, les paiements de plus en plus utilisés par les banques et le commerce de détail constituent un facteur déterminant de l'expérience numérique qui influence directement les chances de conversion et de retour des clients, ce qui se traduit par une focalisation accrue sur le rôle des paiements. paiements alimentant les expériences de commerce numérique. "

En guise de preuve du côté de la vente au détail, McKee pointe du doigt les divers portefeuilles numériques de marques de distributeur, tels que le portefeuille Kohl’s Pay, ainsi que des applications à commande anticipée telles que «Shack App» de Shake Shack.

Ranta suggère aux banques et aux coopératives de crédit de renforcer l’expérience de paiement des consommateurs. Comme de plus en plus de fonctionnalités se déplacent vers l'appareil mobile, dit-il, les contrôles de paiement peuvent aller au-delà de la simple fonction de carte de débit on / off. En intégrant les applications appropriées, l’institution financière peut offrir quelque chose de plus proche du contrôle mobile de l’expérience de paiement totale des consommateurs au sein d’une application, quel que soit le mode ou le lieu où ils effectuent leurs transactions.

Commentaires

Laisser un commentaire